LYXOR ETF BRAZIL (IBOVESPA):

Fondo de inversión emitido por Societé General.

Es un fondo cotizado que se encuentra sometido al derecho francés, y replica la evolución del índice Ibovespa.

Se ha realizado un Análisis de Performance del fondo cotizado LYXOR ETF BRAZIL (IBOVESPA) en comparación con su benchmark o índice de referencia el Ibovespa.

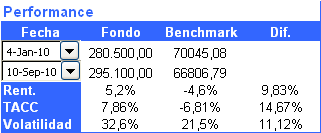

Los datos de partida han sido las cotizaciones diarias desde el 04-01-2010 hasta el 10-09-2010.

A continuación puede observarse los resultados obtenidos.

En la siguiente tabla se hace un resumen de los resultados en cuanto a rentabilidad y riesgo:

Se observa que el LYXOR ETF BRAZIL (IBOVESPA) tiene una rentabilidad del 5.2 % en el periodo de estudio frente al -4.6 % que presenta el propio índice de referencia.

La rentabilidad media anual en el ETF es de 7.86 %, mientras que en el Ibovespa es del -6.81%.

Podemos observar que además el fondo cotizado LYXOR ETF BRAZIL (IBOVESPA) tiene volatilidad mayor que el Benchmark en este periodo.

Estos datos muestran que el fondo cotizado obtiene una rentabilidad bastante mejor que el índice de referencia , pero el riesgo asumido es bastante más elevado.

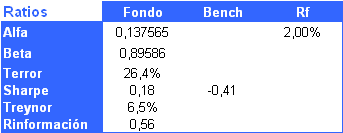

En el siguiente recuadro se resume los resultados obtenidos en los Ratios de Performance:

Observamos que el ETF presenta un Alfa positiva, lo que quiere decir que el gestor del fondo no logra superar la prima por riesgo que se obtiene en el mercado. Este Alfa no bastante elevada en comparación con las alfas medias en fondos cotizados, cercanas a cero, por lo que el efecto positivo es considerable.

La Beta es 0.8958 más o menos cercana a 1, por lo que se observa una correlación positiva entre la rentabilidad del ETF y del índice de referencia.

En cuanto a la Beta se ha observado una Beta de subida de 1 , y una Beta de bajada de 0.96, lo que quiere decir, que el ETF ha presentado mayor correlación con el índice de referencia durante el periodo de estudio en los momentos de subida que en los de bajada.

El Tracking Error es del 26.41 %, un porcentaje bastante alto . El Tracking error mide cuanto se desvía el ETF respecto al índice de referencia. Se calcula la desviación típica de la diferencia entre la rentabilidad del fondo y la del benchmark.

Cuanto más alto es el Tracking error en mayores riesgos ha incurrido el gestor a la hora de pretender alcanzar la rentabilidad del índice de referencia.

El ETF presenta un resultado mejor en cuanto a Índice de Sharpe, 0,18 frente a -0.41 del benchmark. El Incide de Sarphe es una medida de la remuneración al riesgo que obtiene cada gestor en términos de rentabilidad por diferencial de tasa libre de riesgo, por cada punto porcentual de desviación típica del rendimiento de la cartera. Interesan aquellas carteras que tengan un mayor Índice de Sharpe o relación rentabilidad riesgo.

El Ratio de Información es igual a 0.56 .Este ratio, muestra el nivel de rentabilidad extra por unidad de riesgo asumido. Cuanto más alto sea este ratio mejor.

Fuente: Bolsa de Madrid-Elaboración propia